A preocupação mundial quanto aos efeitos das mudanças climáticas vem sendo discutida em eventos internacionais desde os anos 90 com o objetivo de unir esforços para reduzir as emissões dos chamados Gases do Efeito Estufa (GEE). O emblemático Acordo de Paris (2015), assinado por 195 governos, marcou o compromisso dessas nações em limitar o aumento da temperatura média do planeta a menos de 2ºC até o final do século, com esforços para que esse aumento não ultrapassasse a marca de 1,5ºC. Desde então, os países e instituições assumiram metas para zerar a emissão líquida de gases do efeito estufa, também conhecido como net zero, até 2050, a fim de evitar consequências irreversíveis para as futuras gerações.

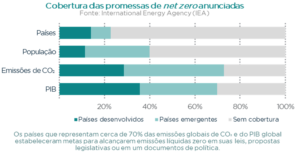

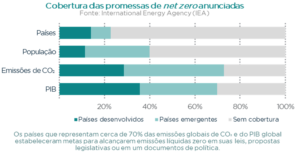

Esses compromissos foram revisados na última conferência das Nações Unidas sobre mudança do clima de 2021 (COP26) e, como demonstrativo de preocupação e importância sobre o tema, países que representam cerca de 70% do PIB global e das emissões de CO2 estão com esforços e/ou compromissos legais para atingir o net zero.(1)

Diante desse contexto, a discussão sobre a transição energética se faz primordial uma vez que o consumo de energia é responsável por 73% dos gases de efeito estufa.(2)

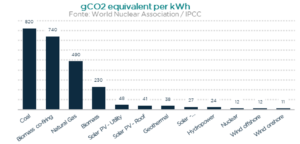

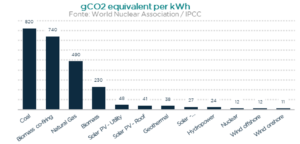

Dentre as fontes de energia com menor intensidade de carbono se destacam: eólica, hidrelétrica, nuclear e solar. Essas fontes permitem uma redução de pelo menos 90% de gás carbônico quando comparadas às fontes fósseis tradicionais ao longo do seu ciclo de vida(3), como pode ser observado no gráfico abaixo.

Adicionalmente, apesar de concordarmos sobre a notória eficiência da energia nuclear como forma de descarbonização, entendemos que as discussões ainda são complexas devido ao seu risco inerente de cauda – um exemplo disso é o acidente com a usina nuclear de Fukushima, ocorrido em 2011. E diante da incerteza sobre qual será a sua relevância na matriz global, o enfoque desta Carta ficará restrito à eólica e solar e às soluções complementares a elas como a bateria e o hidrogênio verde. A energia hidrelétrica, por sua vez, é limitada pela sua baixa disponibilidade de potencial energético marginal em escala global.

Contudo, a descarbonização é apenas uma das diretrizes que deve guiar os formuladores de políticas que regem a pauta energética. Além disso, também é necessário equilibrar viabilidade econômica, buscando garantir uma oferta tão economicamente acessível quanto possível, e assegurar segurança energética, visto que os efeitos de um eventual racionamento podem resultar em consequências econômicas e sociais extremas. E, como veremos a seguir, se a competitividade das fontes renováveis dá fortes sinais de ter sido superada, aspectos como intermitência, montante e velocidade dos investimentos necessários permanecem como os próximos desafios a serem enfrentados.

Ganho de competitividade das fontes renováveis

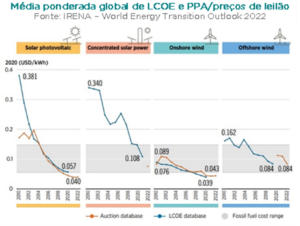

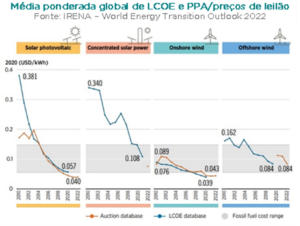

Ao falarmos sobre energia verde, vale destacar o significativo ganho de eficiência ao longo da última década, fruto da combinação de avanço tecnológico e incentivo governamental. De acordo com uma pesquisa realizada pelo MIT, as políticas públicas foram responsáveis por aproximadamente 60% da redução de custo(4). O avanço tecnológico no caso da energia eólica pode ser exemplificado no maior diâmetro das pás(5), já no caso da solar, a eficiência energética dos painéis tem evoluído principalmente por novos materiais e tamanhos de placas(6). Por último, mas não menos importante, a própria curva de aprendizado a qual reduz o custo conforme evidenciado pela Lei de Wright em que o custo unitário diminui após a produção acumulada dobrar.(7)

Uma medida comum à indústria para comparar as diferentes fontes de energia é o LCOE (levalized cost of energy), isto é, o preço de equilíbrio de venda da energia para que uma geradora típica se pague ao fim de sua vida útil. O gráfico abaixo demonstra como a energia solar e eólica agora já são mais competitivas que fontes de combustíveis fósseis, nos quais a primeira observou uma queda de aproximadamente 85% em US$/kWh e a última 50% em US$/kWh entre 2010 e 2022.

Uma outra evidência importante sobre o aumento da competitividade de renováveis é o ganho contínuo de participação que tais fontes vem conquistando. Em 2021, aproximadamente 80% da adição de nova capacidade, valor em que no início dos anos 2000 era menos de 20%.(8)

Apesar de seus muitos benefícios, a expansão das fontes limpas também possui seus desafios. Como qualquer fenômeno natural, existe uma variação estatística normal dos ventos e da incidência solar, fazendo com que exista uma intermitência inerente a elas (ex.: inverno em regiões de latitudes maiores ou regime de ventos erráticos). Logo, para se ter um sistema energético seguro, é necessário que existam fontes estabilizadoras confiáveis de forma a equalizar oferta e demanda.

Baterias e Hidrogênio

As propostas que estão ganhando mais relevância no planejamento do sistema de forma a solucionar a intermitência das fontes renováveis e aderentes a uma economia de baixo carbono são principalmente: baterias e hidrogênio verde. Cada uma delas tem um uso específico. A bateria será mais focada para durações entre 4 e 10 horas de armazenamento. Já o hidrogênio terá uma finalidade de uso similar ao do gás natural atualmente, no qual poderá ser estocado para enfrentar períodos mais longos de baixa produção energética a partir dos renováveis como acontece, por exemplo, no inverno alemão.

Tanto no caso da bateria quanto do hidrogênio verde estamos na fase de desenvolvimento tecnológico, no sentido que seus custos ainda são proibitivos para adoção em escala e, portanto, essas soluções devem ganhar maior tração no final desta década, se usarmos como base um raciocínio análogo ao que experenciamos na queda de custo da energia solar e da eólica.

A bateria de lítio já vem sendo produzida em escala comercial há pelo menos 3 anos e os incentivos governamentais foram fundamentais para viabilizar o carro elétrico em seu início. No ponto atual, podemos observar um fenômeno similar ao que vimos na energia eólica e solar, no qual o custo da bateria teve 89% de queda entre 2010 e 2022 saindo de US$1.220/kWh para US$135/kWh.(9)

No entanto, esse custo ainda é alto uma vez que o LCOE do sistema combinado (energia solar com baterias) ficará acima de US$0,20/kWh(10), ou seja, acima do custo de combustíveis fósseis. Ainda será necessária uma redução adicional por volta de 50% para atingir uma competitividade adequada, sendo que esse movimento deverá vir quase em sua totalidade do menor custo de bateria. Novas químicas estão sendo aperfeiçoadas como a LFP (Lithium Iron Phosphate battery) e se mostram bastante promissoras para diminuições adicionais de custo.

No caso do hidrogênio de baixa intensidade de carbono podemos afirmar que este ainda se encontra em uma fase tecnológica ainda incipiente relativamente à bateria. A oferta de hidrogênio possui três categorias principais: (i) hidrogênio cinza, que é proveniente da queima de combustíveis fósseis, notadamente do gás natural e do carvão; (ii) o hidrogênio azul, que passa por um processo semelhante ao cinza, mas é associado a técnicas de captura e armazenamento de carbono (carbon capture, utilization and storage); e, finalmente, (iii) o hidrogênio verde, o qual é gerado através da eletrólise da água a partir de energia renovável o que confere a esta como a única a poder ser considerada uma energia de baixo carbono.

O desenvolvimento tecnológico do eletrolisador será o grande responsável pela viabilidade do hidrogênio verde nos próximos anos, de acordo com a IRENA (International Renewable Energy Agency)(11), o que fará com o que o custo caia dos atuais US$5/kgH2 para ao redor de US$1/kgH2. O nível para se tornar competitivo relativamente às fontes fósseis é abaixo de US$2,5/kgH2.

Investimentos Superlativos Necessários

Se o estágio tecnológico ainda incipiente das soluções capazes de resolver a intermitência dos regimes de ventos e incidência solar não fossem o bastante, soma-se a isso o capital requerido expressivo de US$4,4 trilhões/ano(12), ou seja, 2,1x a quantidade investida em 2019 para a sociedade atingir seu objetivo do net zero.

Grande parte desse investimento deverá ser direcionado às fontes eólica e solar com o objetivo de trazer a participação na geração de energia de ao redor de 20% para superior a 60%.(13)

Ademais, como vimos anteriormente, os agentes públicos e privados exercem papel fundamental para realizar esses investimentos seja com incentivos fiscais seja com pesquisa e desenvolvimento.

Infelizmente, o cenário de curto prazo traz consigo um obstáculo, principalmente no que se refere à velocidade na qual é preciso realizar tais investimentos.

Os governos saíram da crise da Covid-19 com alto endividamento, enquanto o risco de uma recessão aumenta por causa do aperto monetário que vem ocorrendo para controlar a inflação, o que deixa bastante dúvida de quão factível será executar os projetos no tempo necessário para atender o net zero.

Outros Desafios

A complexidade do assunto se estende a outras matérias como oferta e demanda, supply chain e geopolítica.

O aumento da demanda se não acompanhado por aumento de oferta acabará por restringir a própria viabilidade. O exemplo mais nítido que estamos vendo desse descompasso é no lítio em que o preço aumentou mais de 5x quando comparado à média de preço de 2018 a 2021.

A concentração da fabricação de módulos solares e baterias na China, 80%(14) e 70%(15) respectivamente, que combinada à escalada do risco geopolítico que temos presenciado nos últimos anos, como o trade war entre Estados Unidos e China em curso desde 2018 e o conflito entre Rússia e Ucrânia em 2022, representam uma ameaça significativa na trajetória para um mundo mais verde.

Considerações Finais

Até o presente momento, os sinais indicam que a direção do mundo continua rumo a uma matriz energética mais limpa.

E, mesmo com os ventos contrários com a atual crise energética, o que temos observado é a resiliência de investimentos em renováveis, bem como mecanismos incentivadores. Exemplos disso são os mercados de crédito de carbono e o esforço adicional da legislação dos Estados Unidos através do Inflation Reduction Act.

Afinal, estamos em um caminho sem volta visto que não há alternativa quando o preço a se pagar pode ser a própria sustentabilidade do nosso planeta.

Referências:

(1) IEA – Net Zero by 2050: A Roadmap for the Global Energy Sector.

(2) Our World in Data – Sector by sector: where do global greenhouse gas emissions come from?

(3) World Nuclear Association – How can nuclear combat climate change?

(4) MIT – Explaining the plummeting cost of solar power.

(5) DOE – Wind Turbines: the Bigger, the Better.

(6) Clean Energy Reviews – Most Efficient Solar Panels 2022.

(7) DOE – Do electricity prices follow learning curves?

(8) IRENA – World Energy Transition Outlook 2022.

(9) BNEF – Race to Net Zero: The Pressures of the Battery Boom in Five Charts.

(10) Lazard – Levelized Cost of Storage – Wholesale (PV + Storage).

(11) IRENA – Making the Breakthrough: Green Hydrogen Policies and Technologies Costs.

(12) IRENA – World Energy Transitions Outlook: 1.5°C Pathway.

(13) BP – bp Energy Outlook 2022.

(14) Benchmark Minerals – Infographic: China’s Lithium-Ion Battery Supply Chain Dominance.

(15) IEA – Solar PV Global Supply Chains.

Completamos neste ano 21 anos de existência[1], mas parece que foi ontem que nascemos como um pequeno escritório no Rio de Janeiro. Vamos fazer uma reflexão sobre o que passamos, como estamos e onde queremos chegar.

A Turim foi fundada em 2001, época em que o mercado de Family Offices no Brasil ainda estava engatinhando, sendo nós os pioneiros no modelo no país. Naquele tempo já tínhamos “como objetivo integrar os serviços necessários para proteger, preservar e aumentar o patrimônio de um número restrito e selecionado de famílias”, como bem descrito em nossa primeira Carta Turim[2]. Nesta mesma Carta pontuamos que o legado de um cliente não é só a sua liquidez, bens e negócios, mas também reputação, crenças, valores, virtudes, história e “oportunidades preparadas” – uma geração cria uma oportunidade, a qual a geração seguinte está apta para aproveitar e otimizar.

Para fazer este sonho acontecer, tivemos que criar pilares que seriam valores inegociáveis garantindo o alinhamento com os nossos clientes. A nossa independência, imparcialidade, transparência e a confidencialidade sempre vão nos guiar. Estes valores são nossas diretrizes para que possamos prestar o melhor serviço ao nosso cliente, escolhendo a melhor alocação de suas carteiras, sem uso de produtos próprios, com preservação de suas identidades, e sendo sempre muito cristalinos sobre nossa forma de cobrança e visões de investimento.

Foi com base nestes valores que desde a fundação da Turim conseguimos construir uma cultura muito rica na nossa empresa, atraindo talentos que estão conosco há tantos anos que já fazem parte da nossa história. Em 2007, a Turim se transformava em um partnership, entendendo que para servir com qualidade precisamos de talentos com a cabeça de dono e que estejam aqui como projeto de vida para poder acompanhar a vida dos nossos clientes. Há 4 anos, temos realizado em parceria com a Fundação Estudar uma competição de estudos de caso sobre gestão de patrimônio e investimentos voltada para estudantes de qualquer curso de graduação[3]. Para nós, a competição é uma grande oportunidade para descobrirmos novos profissionais excepcionais que são a nossa matéria prima – somos feitos de pessoas, e é com elas que moldamos o nosso futuro. Nós estamos aqui para prestar o melhor serviço e, como dissemos na nossa 22ª Carta[4], em novembro de 2014: “podemos dizer com certeza que gostamos do que fazemos e já fazemos há muito tempo”.

Isto nos remete à toda experiência que temos nos serviços de planejamento e consultoria nas áreas financeira, contábil, fiscal, jurídica, previdenciária, imobiliária, de seguros e governança familiar - serviços estes que definimos como essenciais para um Family Office desde nossa primeira Carta. Por conta disso, temos em nossos clientes uma das melhores formas de divulgação natural da nossa marca, o que nos ajudou a construir e moldar a Turim desde a sua fundação, e nos faz evoluir a cada dia.

Sempre tivemos uma visão global da carteira, olhando para investimentos no Brasil e no exterior. Em 2012, passamos a integrar a Wigmore Association[5], associação sem vínculos financeiros, focada na discussão acerca de investimentos e boas práticas de mercado, formada por um grupo seleto de gestoras de patrimônio globais distribuídas entre Europa, Oceania, América do Norte e América do Sul. Somos a única representante do nosso continente. No mesmo ano, também inauguramos um escritório em São Paulo. Em seguida, expandimos para um escritório em Londres em 2016, ficando ainda mais próximos dos mercados europeu e asiático. Também estabelecemos um ponto de investimentos em Palo Alto, impulsionando ainda mais nosso programa estruturado de investimento em ilíquidos. Nosso programa permite uma maior diversificação dos nossos portfólios de Private Equity e Venture Capital entre setores, safras, geografias e estágios de investimentos diversos. O que hoje nos permite oferecer para nossos clientes a possibilidade de “investir no futuro” com expertise, originalmente surgiu a partir da nossa presença no Vale do Silício, o principal polo de inovação e tecnologia do mundo, e é fruto dos relacionamentos que criamos no decorrer dos anos.

Por conta da atuação no exterior desde a nossa fundação, acabamos firmando diversas parcerias, como a com o MIT Sloan School of Management em 2017 para o desenvolvimento de um novo processo de mapeamento do perfil do investidor. Através da psicologia cognitiva e de métricas de risco, conseguimos desenvolver um processo que mapeia o perfil do investidor logo na sua entrada. Com isso, somos capazes de construir uma carteira de investimentos que reflita o seu real objetivo e limitações, além de estarmos atentos a outros aspectos não financeiros da vida dos nossos clientes.

Um dos serviços que havíamos concebido para um Family Office completo em nossa primeira Carta Turim era auxiliar as famílias no planejamento filantrópico. Na época, quando as questões de ESG (Environmental, Social and Governance) eram pouco difundidas, achávamos que a filantropia era a solução neste assunto. Hoje, podemos ver que o tema é muito mais amplo e não se restringe à filantropia[6]. Por isso, utilizamos os critérios de ESG em todo o nosso processo de análise e buscamos novas oportunidades de investimento de impacto, oferecendo aos nossos clientes acesso a companhias no âmbito global que alinham seus objetivos financeiros com impacto positivo nos setores de educação, saúde, mudanças climáticas e diversos outros temas. Temos orgulho de sermos signatários do Principles for Responsible Investment (PRI), utilizado como padrão global para investimento responsável.

Somos regulados pela CVM e ANBIMA no Brasil, pela Security Exchange Commission (SEC) nos EUA e pela Financial Conduct Authority (FCA) na Inglaterra. Estas interações sempre foram muito importantes para que pudéssemos ajudar a desenvolver o mercado de Family Offices como um todo, ajudando na construção de um arcabouço que fosse favorável para todos os clientes do setor e que refletisse nossos principais valores. Assim, ajudamos a cumprir um dos objetivos da nossa primeira carta: “incentivar um diálogo sobre o papel do Multi Family Office junto às famílias que são ou pretendem ser dinásticas”.

Nestes últimos 21 anos, nosso time cresceu, abrimos novos escritórios, nos globalizamos ainda mais, encaramos e ambicionamos novos desafios e temos orgulho em servir duas ou até três gerações de famílias, atendendo a clientes espalhados por sete países diferentes. Toda essa solidez nos preparou para atender clientes sujeitos a uma regulação ainda mais restrita. Com isso, passamos a atender também clientes institucionais, como as Entidades Fechadas de Previdência Complementar, endowments, associações e fundações. Com áreas de compliance e risco muito bem estruturadas, podemos nos adaptar às nuances destes clientes, entendendo que algumas demandas são diferentes das famílias que atendemos e podendo auxiliar em toda a sua estrutura, seguindo suas diretrizes de investimentos e mantendo controles regulatórios rígidos. Desde nossa fundação, atuando tanto no mercado brasileiro como no global, prezamos sempre pelo atendimento personalizado e exclusivo, seja para uma família ou para uma instituição.

Ainda na primeira Carta Turim, falávamos sobre tratar de diversos assuntos para que o mercado pudesse entender melhor como podemos ajudar na gestão completa do patrimônio dos nossos clientes. Tentamos manter os nossos leitores mais familiarizados com conceitos financeiros como hedge cambial, booms, bolhas e crashes, diversificação x concentração[7], e diversos assuntos geopolíticos e macroeconômicos como o processo de sucessão no Fed, a China e seu gigantismo, os mercados emergentes, os planos econômicos passados e a inflação[8]. Também trouxemos temas relacionados a empresas familiares, governança familiar, imigração e sucessão familiar[9]. Já sobre tecnologia e inovação, escrevemos sobre a indústria de Private Equity, a importância do Vale do Silício, o ecossistema de Venture Capital no Brasil e SPACs como alternativas a IPOs[10]. Abrimos a Carta nº 1 com o tema “a importância do dólar como reserva de valor”. Hoje em dia, podemos ver um dólar cada vez mais forte perante a outras moedas, sendo um tema ainda de extrema relevância.

Sobre o mundo e as opções de investimentos, a nossa Carta de estreia ainda se aplica muito bem ao momento atual:

“O número de alternativas de investimentos se multiplicou, os mercados estão mais voláteis, a correlação entre os países aumentou, moedas novas foram criadas e outras desapareceram de circulação, instituições com tradição perdem este status com rapidez, novas regras e estruturas jurídicas e fiscais são criadas e aperfeiçoadas e o ambiente socioeconômico e geopolítico mundial é cada dia mais dinâmico. Nesse contexto, torna-se cada vez mais importante gerenciar ativamente e em tempo integral as diversas situações que envolvem a estratégia de longo prazo de um cliente, tendo um amplo e holístico entendimento de seus objetivos, a fim de melhor fundamentar as decisões a serem tomadas”.

Sabemos que o mundo não é mais o mesmo daquele de quando nascemos, e entendemos que o motivo para fazermos o que fazemos também teria que acompanhar essa evolução. Focando no nosso propósito de perpetuar o patrimônio dos nossos clientes, para que possam alcançar com segurança e tranquilidade seus objetivos e sonhos, fazendo com que seu legado atravesse gerações. Com base em uma relação de confiança e profissionalismo, somos um time motivado a nutrir conexões duradouras, que impactem de forma sustentável famílias e instituições.

Acreditamos em planejar para perpetuar e que um gestor de patrimônio precisa oferecer serviços e trazer novas soluções que vão além da gestão financeira. Temos orgulho de termos uma partnership genuína e um time de profissionais experientes e complementares que auxiliam nossos clientes com coordenação de estruturas no exterior, planejamento tributário, patrimonial e sucessório (local e no exterior), revisão de serviços contábeis, mudanças de residência fiscal e cidadanias, consolidação de informações e documentação, educação financeira familiar, planejamento filantrópico, entre outros. Nossa missão é administrar com excelência o patrimônio de famílias e instituições de forma independente, imparcial e transparente. Com uma visão global, criamos soluções inovadoras que vão além da gestão financeira.

Em 2001, começamos como pioneiros do modelo de Multi-Family Office no Brasil e hoje somos uma das maiores gestoras de patrimônio independentes do país.

Olhando para frente, queremos continuar sendo pioneiros, mas sempre mantendo nossa independência, essência e cultura. Afinal, a Turim é uma empresa com alma. Nosso sonho é extrapolar fronteiras e ajudar a desenhar o futuro da Gestão Patrimonial em um mundo em constante mutação. Com atuação global, queremos continuar sendo a primeira escolha das famílias e instituições que estão conosco, das próximas que estão por vir, e de suas futuras gerações, criando pontes e guiando nossos clientes de maneira inovadora para deixar uma marca positiva no mundo.

Referências:

[1] A título de curiosidade, o número 21 é simbólico para nosso fundador e Presidente do Conselho Gustavo Marini e por isso é uma data importante para a Turim. Em 2001, a Turim nasceu como Turim 21 Investimentos.

[2] Leia mais sobre nossa Carta Turim nº 1

[3] Para mais informações acesse premioturim.com

[4] Leia mais sobre nossa Carta Turim nº 22

[5] Para mais informações acesse wigmoreassociation.com

[6] Leia mais sobre a Carta “Por que estamos falando de impacto?” que publicamos em maio de 2019 sobre esse assunto

[7] Cartas Turim nº 4, 8 e 18

[8] Cartas Turim nº 3, 8, 14, 20, 25 e 28

[9] Cartas Turim nº 2, 3, 4, 12, 24, 30 e 37

[10] Cartas Turim nº 22, 31 ,33 e 35